�Еی��͔N��������m��\���ŏ����T��������H

�����ی��Ȃǂ̕ی����́A�N��������m��\�������邱�Ƃň��̋��z�̏����T�������܂��B�ł́A�Еی���n�k�ی��̕ی����͏����T���̑ΏۂɂȂ�̂ł��傤���B

���_�Ƃ��ẮA�Еی��͔N�������ɂ����鏊���T���̑ΏۂƂ͂Ȃ�܂���B�������A�n�k�ی��ɂ��ẮA���̏��������ꍇ�ɏ����T�����邱�Ƃ��ł��܂��B

�T���̎d�g�݂𐳂����������ăX���[�Y�Ɏ葱����i�߂Ă����������߂ɁA�����ł́A�N�������E�m��\���Ə����T���̊�{�I�Ȏd�g�݂�n�k�ی����T���̋��z�A�\�����@�Ȃǂɂ��Ă킩��₷��������܂��B

�N�������E�m��\���Ə����T���̎d�g��

�܂��́A�O��ƂȂ�N�������E�m��\���Ə����T���̎d�g�݂ɂ��ĉ�����܂��B

�N�������Ƃ́H

�N�������Ƃ́A1�N�Ԃ̏����łZ����葱���̂��Ƃł��B��Ј��̏ꍇ�A�����̋��^���珊���ł��V��������Ă��܂����A����͂����܂ŊT�Z�ł��B���̔N�Ō�̋��^�̎x��������ۂɁA�u�N�Ԏ����̌����݁v�Ɋ�Â��T�Z�ō������������v�z�ƁA�{���[�t���ׂ��N�Ԃ̏����Ŋz�Ƃ��r���A�ߕs�����z������葱�����s���܂��B

�����ł������Ă����ꍇ�͐ŋ����߂��Ă��āA����Ȃ������ꍇ�͕s�������x�����܂��B

- �u�Z���Łv�͔N�������̑ΏۊO�ŁA�O�N�̏����ɂ��ƂÂ��Ď����̂��v�Z���A���N6�����璥�����n�܂�ʐ��x�ł��B

�m��\���Ƃ́H

�m��\���Ƃ́A���c�Ƃ�t���[�����X�A�܂��͕��Ƃ����Ă���ꕔ�̉�Ј��ȂǁA�N�������̑ΏۊO�ƂȂ�l���s���ŋ��̐\���葱���̂��Ƃł��B1�N�Ԃ́u�����v�Ɓu�K�v�o��v�Ȃǂ����ƂɁA���m�ȏ����Ŋz�������Ōv�Z���A�Ŗ����\���E�[�t���܂��B

�m��\���́A�ʏ했�N2�����{����3�����{�ɍs���܂��B���̊��ԓ��ɁA�O�N1��1���`12��31���܂ł̎����E�o����W�v���A�Ŋz���m�肳���܂��B

�����T���̎d�g��

�N��������m��\���̍ہA��Ô��Љ�ی����A�����ی����Ȃǂ��x�����Ă���ꍇ�ɂ́A�������炻�̕������������u�����T���v�Ƃ������x�𗘗p�ł��܂��B

�����Ŋz�́A�����̍��v�z����e�폊���T���̍��v�z���������������z�����ƂɌv�Z����邽�߁A�����T���𗘗p���邱�ƂŁA�x�����ŋ������Ȃ����邱�Ƃ��ł��܂��B���ꂪ�u�����T���v�̎d�g�݂ł��B

�Еی��ƒn�k�ی��͔N�������E�m��\���ŏ����T���̑ΏۂɂȂ�H

�`���ŏq�ׂ��悤�ɁA�Еی��̕ی����͔N�������E�m��\���ŏ����T���̑Ώۂɂ͂Ȃ�܂���B2006�N�x�̐Ő������ɂ��A2007�N1��1���ȍ~�A�����T���̑Ώۂ���u���Q�ی����T���v���O�ꂽ���߂ł��B

�Ȃ��A�o�ߑ[�u�Ƃ��āA���L�̗v�������ׂĖ������Ă���u���̒������Q�ی����ɌW�鑹�Q�ی����v�i���������Q�ی����j�ɂ��ẮA��q����n�k�ی����T���̑ΏۂƂ��邱�Ƃ��ł��܂��B

- 2006�N12��31���܂łɌ_���������Ă��邱�Ɓi�ی����Ԃ܂��͋��ϊ��Ԃ̎n����2007�N1��1���Ȍ�̂��̂͏����j

- �����Ԗߋ��Ȃǂ�����A�ی����Ԃ܂��͋��ϊ��Ԃ�10�N�ȏ�̌_��ł��邱��

- 2007�N1��1���Ȍ�ɑΏۂ̑��Q�ی��_�̕ύX�����Ă��Ȃ�����

�n�k�ی��������T���̑ΏۂƂȂ����

�O�q�̂Ƃ���A�n�k�ی��̕ی����́A�N�������E�m��\���ŏ����T���̑ΏۂɂȂ�܂��B2006�N�x�̐Ő������ɂ�葹�Q�ی����T�����p�~����܂������A�V���ɒn�k�ی����T�����݂����܂����B

�n�k�ی����T�����K�p�����̂́A�n�k�ی��ɊY������u�ی����v��u�|���v�Ȃǂ̒n�k�ی����݂̂ł��B�o�ߑ[�u�̏����������u�������Q�ی����ɌW�鑹�Q�ی����v���Ώۂł����A�V���̂ǂ���ɂ��Y�����Ă���ꍇ�́A�����ꂩ�����I���ł��܂��B

���Ȃ݂ɁA�n�k�ی��́u�n�k�ی��Ɋւ���@���v�ɂ��ƂÂ��āA���{�Ɩ��Ԃ̑��Q�ی���Ёi�ȉ��u���ۉ�Ёv�j�������ʼn^�c���Ă���A�⏞���e�ƕی����͂ǂ̑��ۉ�Ђł������ł��B�Еی��ƃZ�b�g�ł̌_�K�v�ƂȂ�A�n�k�ی��݂̂̉����͂ł��܂���̂ł����ӂ��������B

- �\�j�[���ۂ̐V�l�b�g�Еی��ł́A�u�n�k��悹����i�S�������̂݁j�v��t�т��Ă���ꍇ�A�n�k��悹����̕ی������n�k�ی��Ɠ��l�ɒn�k�ی����T���̑ΏۂɂȂ�܂��B

�n�k�ی����T���̋��z

�n�k�ی����T���Ƃ́A�x�������n�k�ی������̕ی����ɉ����āA���̋��z�̏����T�������鐧�x�ł��B�n�k�ی����T���́A�����ł���яZ���ł̗����ɓK�p����܂��B

�����ł́A���̔N�Ɏx�������n�k�ی����̋��z��50,000�~�ȉ��ł���Ύx�������ی����̑S�z�A50,000�~���Ă���Έꗥ50,000�~���T������܂��B�Z���ł́A���̔N�Ɏx�������n�k�ی����̋��z��50,000�~�ȉ��ł���Ύx���ی�����2����1�A50,000�~���Ă���Έꗥ25,000�~���T������܂��B

���������Q�ی�����n�k�ی����T���ɂ����Đ\������ꍇ��A�n�k�ی����Ƌ��������Q�ی����̗���������ꍇ�́A�T���z�̌v�Z���@���قȂ�܂��̂ł����ӂ��������B

| �敪 | �N�Ԏx���ی��� | �T���z |

|---|---|---|

| �@�n�k�ی��� | 50,000�~�ȉ� | �N�Ԏx���ی����̑S�z |

| 50,000�~�� | �ꗥ50,000�~ | |

| �A���������Q�ی��� | 10,000�~�ȉ� | �N�Ԏx���ی����̑S�z |

| 10,000�~���`20,000�~�ȉ� | �N�Ԏx���ی����~1/2+5,000�~ | |

| 20,000�~�� | �ꗥ15,000�~ | |

| �@�A�̗���������ꍇ | �@+�A�̍T���z�̍��v�z�� 50,000�~�ȉ� |

�@+�A�̍��v�z |

| �@+�A�̍T���z�̍��v�z�� 50,000�~�� |

�ꗥ50,000�~ |

| �敪 | �N�Ԏx���ی��� | �T���z |

|---|---|---|

| �@�n�k�ی��� | 50,000�~�ȉ� | �N�Ԏx���ی����~1/2 |

| 50,000�~�� | �ꗥ25,000�~ | |

| �A���������Q�ی��� | 5,000�~�ȉ� | �N�Ԏx���ی����̑S�z |

| 5,000�~���`15,000�~�ȉ� | �N�Ԏx���ی����~1/2+2,500�~ | |

| 15,000�~�� | �ꗥ10,000�~ | |

| �@�A�̗���������ꍇ | �@+�A�̍T���z�̍��v�z�� 25,000�~�ȉ� |

�@+�A�̍��v�z |

| �@+�A�̍T���z�̍��v�z�� 25,000�~�� |

�ꗥ25,000�~ |

�����N���̒n�k�ی������ꊇ�Ŏx�������ꍇ�́A�u�ꊇ���n�k�ی������ی����ԁi�N�j�v�̌v�Z����1�N���Ɋ��Z�����z���A���N�̏����T���̑ΏۂƂȂ�ی����ƂȂ�܂��B

�n�k�ی����T���̏�������z�ɂ��Ă��ڂ����́A���L�y�[�W���������������B

�n�k�ی����T���Ƃ́H�n�k�ی����T�����Đŕ��S�����炷�ɂ́H

�N�������E�m��\���ɂ�����n�k�ی����T���̎葱���@�͂��ꂼ��قȂ�܂��B�ȉ��ł́A���ꂩ�炨�葱����i�߂���Ɍ����āA��̓I�Ȏ葱���̕��@���Љ�܂��B

�N�������̏ꍇ

�N�������Œn�k�ی����T��������́A�ȉ��ɋ�����2�̏��ނ�p�ӂ��܂��B

- 1. �n�k�ی����T���ؖ����i�ی���Д��s�j

- 2. ���^�����҂̕ی����T���\�����i��Ђ���z�z�j

�\�����́u�n�k�ی����T���v���ɕK�v�����i�ی���Ж��A�ی����̎�ށA�ی����ԁA�x���ی����Ȃǁj���L�����A�T���ؖ����ɋL�ڂ��ꂽ���z�𐳊m�ɓ]�L���Ă��������B�Ŋz���ς�邽�߁A�����̕ی���������͂��ׂċL�����č��v�z���v�Z�E�L�ڂ��鏑�����ƂȂ�_�ɒ��ӂ��܂��B

�p�ӂł����T���ؖ����E�\�����́A��Ђ��w�肷��������ɒ�o���܂��B���̍ہA�����̉�Ђ֏]�����Ă�����̏ꍇ�́A�傽��Ζ���֒�o���Ă��������B�Ȃ��A�n�k�ی����T���ؖ����͌��{���o���邩�A�d�q�f�[�^�Œ�o�ł��܂��B

�ꍇ�ɂ���ẮA�u�n�k�ی��v�ȊO�ɂ��A�����ی��E���K�͊�Ƌ��ϓ��̏ؖ������K�v�ɂȂ�ȂǁA�l�ɂ���ĈقȂ邽�߁A���ڂ����́u���^�����҂̕ی����T���̐\���v�̃y�[�W���m�F���Ă��������B

�m��\���̏ꍇ

�N�������ōT�����Ȃ������ꍇ�⎩�c�Ǝ҂Ȃǂ��m��\���̑ΏۂƂȂ�܂��B�n�k�ی����T�����邽�߂̕K�v���ނ́A�ȉ���2�ƂȂ�܂��B

- 1. �n�k�ی����T���ؖ����i���ۉ�Д��s�j

- 2. �m��\�����i����E�Ŗ�����m��\����ꂩ��̎��蓙�j

�����܂��ɂ܂Ƃ߂�Ɗm��\�������\�́u�������獷�����������z�v���A���\�́u�n�k�ی����T���v�����L�ځE��o���Đŋ��̊z�ʂ��m�肷�邱�ƂɂȂ�܂��B�����̑��A�ی���Ж��A�ی����̎�ށA�x���ی����Ȃǂ̋L�����K�v�ł��B

�N�������Ɠ��l�ɁA�u�n�k�ی����T���ؖ����v�͎��Œ�o����ꍇ�͌��{�Ae-Tax���g���ꍇ�͓d�q�f�[�^�i�ʓr�X�����j�Œ�o�ł��܂��B�Ȃ��A�}�C�i�|�[�^���A�g�ł��葱����i�߂�ꍇ�́A�����I�Ƀf�[�^��A�g����d�g�݂ƂȂ��Ă��邽�߁A�T���ؖ�����Y�t����K�v�͂���܂���B

�m��\������ۂɕK�v�ȏ��ނ�ڍׂȋL�ڗ�A��̓I�ȏ������ɂ��ẮA�u���Œ��z�[���y�[�W�v���������������B

�n�k�ی����T���ؖ����̎擾���@

�O�q�̂Ƃ���A�N�������E�m��\���ŏ����T������ɂ́A�n�k�ی����T���ؖ����̒�o���K�v�ł��B�n�k�ی����T���ؖ����͑��ۉ�Ђ����s���܂����A�擾���@�͊e�ЂňقȂ邽�ߎ��O�Ɋm�F���Ă����܂��傤�B

�\�j�[���ۂ̏ꍇ�A�n�k�ی����T���ؖ������ȉ��̕��@�Ŏ擾���邱�Ƃ��\�ł��B

- �X��

- �d�q�f�[�^�̃_�E�����[�h

�X���ł̎擾

�\�j�[���ۂł́A�ΏۂƂȂ邲�_��̂��q���܂ɖ��N10�����{�ɕی����T���ؖ����n�K�L�����܂��B�i���j

- �ȉ��ɊY�����邨�q���܂ɂ��܂��ẮA�ی����T���ؖ����n�K�L�͔��s���Ă���܂���B

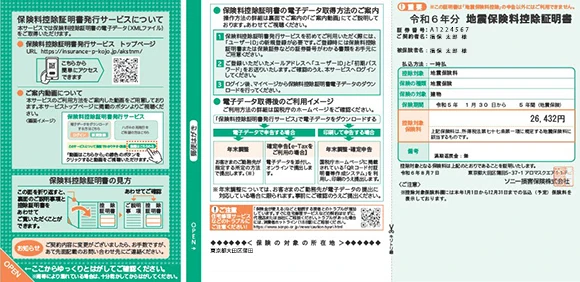

�ی����T���ؖ������K�v�ȏꍇ�́A�u�ی����T���ؖ������s�T�[�r�X�v���甭�s���������B- 2022�N�x�ȍ~�ɁA�}�C�i�葱���|�[�^���o�R�ŕی����T���ؖ����̓d�q�f�[�^�iXML�t�@�C���j���擾�������q����

- 2023�N�x�ȍ~�ɁA���T�[�r�X�o�R�œd�q�f�[�^�iXML�t�@�C���j���擾�������q����

- ���T�[�r�X�}�C�y�[�W�ɂė��N�x�ȍ~�̍T���ؖ������s���@���u�d�q�f�[�^�v�Ɠo�^�������q����

�d�q�f�[�^�ł̃_�E�����[�h

�\�j�[���ۂł́A���̂ق��d�q�f�[�^�iXML�t�@�C���j�Ƃ��ĕی����T���ؖ������擾���邱�Ƃ��ł��܂��B�_�E�����[�h�́A���ۉ�Ђ������ō\�z�����u�ی����T���ؖ������s�T�[�r�X�v���炲���p�\�ł��B

�Ȃ��A�d�q�f�[�^�̂��葱���ɍۂ��ẮAID�o�^�E�p�X���[�h�̎葱�����K�v�ƂȂ�ق��A2022�N�ȑO�̂��_��܂��͑ΏۊO�̃f�[�^�͎擾�ł��܂���̂ŁA���炩���߂��������������B

���̂ق��A�ڍׂȎ葱���̕��@�A�Ĕ��s�̂��葱���A�܂��̓}�C�i���o�[�J�[�h�𗘗p�������葱���Ȃǂ͉��L�y�[�W���������������B

�ی����T���ؖ����ɂ����n�k�ی��͉Еی��ƃZ�b�g�ʼn������āA����ɔ����悤

�Еی��ƒn�k�ی����Z�b�g�ʼn�������ƁA���̕��ی����͂�����܂����A�n�k�ɂ�鑹�Q�ɔ������邤�������T��������̂ł������߂ł��B

�\�j�[���ۂ̐V�l�b�g�Еی��ł́A�n�k�ی����͂��߁A���q�l�ЂƂ�ЂƂ�̃j�[�Y�ɍ��킹�ĕ⏞�����R�ɑg�����邱�Ƃ��ł��܂��̂ŁA���C�y�ɂ����ς肭�������B

- �u�ЁA�����A�j��E�����i�����j�v�̕⏞�͕K�{�ɂȂ�܂��B

- �{�L����2025�N6�����_�̓��e�ł��B�����T�����ɌW����e�̏ڍׂ́A���Œ��z�[���y�[�W(https://www.nta.go.jp)��育�m�F���������B