選ばれている!資産形成ならコレ!

ソニー生命の

変額個人年金保険

ソニー生命のSOVANIについて

無料で相談する

簡単1分で申込!

必ずこちらからご確認ください。

【運用リスクについて】

この保険は国内外の株式・債券等で運用しており、運用実績が年金額や積立金額などの増減につながるため、株価や債券価格の下落、為替の影響により、年金の合計金額、死亡給付金額、災害死亡給付金額、解約返戻金額が払込金額の合計金額を下まわることがあり、損失が生ずるおそれがあります。

【諸費用について】

この保険にかかる費用は、「運用関係費用」と「保険関係費用」の合計額になります。「運用関係費用」については、特別勘定の運用に必要な費用を控除します。また、運用を投資信託にて行う場合は、投資信託で運用されている資産から信託報酬などが控除されます。

なお、各特別勘定にて投資する投資信託の信託報酬等は特別勘定ごとに異なり、年率0.0638%〜0.858%以内(税込)となります(2026年1月時点)。

「保険関係費用」については、保険契約の締結・維持および保障などに必要な費用を、以下のとおり保険料や積立金から控除します。

保険契約の締結に要する費用:保険料に3.0%を乗じた額を特別勘定に繰り入れる際、保険料から控除します。(一時払変額個人年金保険(無告知型)22の場合、当費用の負担はありません。)

保険契約の維持などに要する費用※1:積立金額に年率1.2%(1.2%/365日)を乗じた額を毎日、積立金から控除します。

災害死亡保障に要する費用:積立金額に年率0.003%(0.003%/365日)を乗じた額を年金支払開始日の前日まで、毎日、積立金から控除します。

上記費用の他、「解約、積立金額の減額時にかかる費用」「5年ごと利差配当付年金支払特約による年金支払期間中にかかる費用」等があります。

費用について詳しくは、「商品パンフレット」、「ご契約のしおり・約款」をご確認ください。

※1:保険契約の締結に必要な費用の一部を含みます。

ソニー生命の変額個人年金保険

SOVANI〈そばに〉とは?

運用の成果に応じて、

年金額が増減する年金商品です。

払込方法も多彩で、

将来への計画的な準備が

始められます。

\ 累計契約件数130万件突破! /

SOVANIの特徴

01

月額3,000円から加入でき

払込方法も選べる

払込方法は、「平準払」と「一時払」の2種類から。

平準払の場合、

保険料は月額3,000円から加入が可能です。

\ 選べる払込方法 /

平準払

●月額3,000円から加入できる

一時払

●一時払の場合には

50万円から加入できる

02

自在性ある

資産のつくり方、受け取り方

資産運用には、長期的視野が必要です。

数十年にわたる運用期間中、

あなたのご希望、ライフプランにあわせて

応援するのがSOVANIです。

-

積立期

CASE01

はじめての資産運用。

大丈夫かしら?

私でも

始められる

かなぁ?0〜85歳の方まで

健康状態にかかわらずご加入可能!

平準払は月額3,000円から、

一時払は50万円からご加入いただけます。 -

積立期

CASE02

当面の間、出費を

抑えたくなったら?

最近、出費が

かさんで……保険料の

減額一時的な

停止が可能!

もちろん逆に、

保険料の増額もできます(※2)。※一時払変額個人年金保険(無告知型)22を除く。

※2:保険料の増額は保険料払込年月数が12か月を経過以降、保険料の減額は24か月を経過以降、保険料払込の停止・再開は84か月を経過以降、年金支払開始日前まで可能です。

-

積立期

CASE03

予定外の支出が

発生してしまったら?

どうやって

お金を

つくろうか……所定の範囲内であれば

積立金を減額して

一時的な資金に利用が可能!※3

※一時払変額個人年金保険(無告知型)22の場合、

減額時に解約控除費用が発生することがあります。※3:変額個人年金保険(無告知型)22については効力発生日が特別勘定への第1回保険料繰入日以降、一時払変額個人年金保険(無告知型)22については効力発生日が特別勘定への一時払保険料繰入日以降、年金支払開始日の前日となる請求まで可能です。

-

積立期

CASE04

余裕資金が

できた場合は?

退職金が

出たので

活用したい所定の範囲内であれば

積立金の増額

が可能!※4

※4:変額個人年金保険(無告知型)22については効力発生日が特別勘定への第1回保険料繰入日の翌日以降、一時払変額個人年金保険(無告知型)22については効力発生日が契約日より1年を経過以降、年金支払開始日の前日となる請求まで可能です。

-

積立期

CASE05

年金の受取開始時期を

変えたい場合は?

セカンドライフの

開始が

早まりそう年金支払開始日の

※51年単位での

繰下1年単位での

繰上が可能!

年金支払開始直前に相場が下落したなどの

理由による繰下も可能です。※5:変更後の年金支払開始日における被保険者の年齢が50〜95歳の場合に可能です。変更後の年金支払開始日が契約日から10年未満(変額個人年金保険(無告知型)22のご契約で年金支払開始日における被保険者の年齢が50〜59歳の場合は20年未満)となる場合はお取り扱いしません。

-

受取期

CASE06

年金の請求が自分で

できなくなったら?

請求できない

特別な

事情ができた年金受取人=被保険者の場合(※6)や

年金受取人=契約者の場合(※7)代理請求人が「年金」や

「年金の一時支払」を

代わりに請求できる。※6:指定代理請求人制度に関する特則を付加し、事前に指定代理請求人を指定する必要があります。

※7:保険契約者代理請求人制度に関する特則を付加し、事前に保険契約者代理請求人を指定する必要があります。

-

受取期

CASE07

年金を分割して

受け取りたくなったら?

他の収支との

バランスを考え

受け取りたい※82回、4回、6回のいずれかに

分割して受け取ることができる。公的年金と交互に

受け取ることもできる。※8:分割後の年金額が20万円を下まわる場合には分割できません。また、分割された年金は特別勘定での運用はいたしません。

-

受取期

CASE08

年金を一時金で

受け取りたい場合は?

介護施設の

入居費用に

充てたい年金支払開始後に

まとまったお金が必要になったときには残りの積立金額の

すべて、または一部を一時金で

受け取ることができる。 -

受取期

CASE09

契約者が手続できない

事情ができたときは?

認知症に

なってしまった※9契約者に代わって

保険契約者代理請求人が

各種手続を

行うことができる。※9:保険契約者代理請求人制度に関する特則を付加し、事前に保険契約者代理請求人を指定する必要があります。

-

受取期

CASE10

年金受取人が

亡くなられた場合は?

年金の

受取期間中に

亡くなった。※10その後の年金は

後継年金受取人が

受け取ることができる。※10:後継年金受取人制度に関する特則を付加し、事前に後継年金受取人を指定する必要があります。

03

ソニー生命が厳選した魅力のある

15種類の選択肢(特別勘定)

運用方針別に15種類の特別勘定の中から、

ご自身の資産を運用する特別勘定をご契約時に

最大8つを選択していただけます。

-

運用方針タイプ

運用方針タイプバランス型

バランス型20

バランス型40

バランス型60

バランス型80

バランス型とは?

「国内外の株式、債券などの複数の運用対象に、分散して投資する 投資信託(バランス・ファンド)」に投資します。

-

運用方針タイプ

運用方針タイプパッシブ型

日本株式型TOP

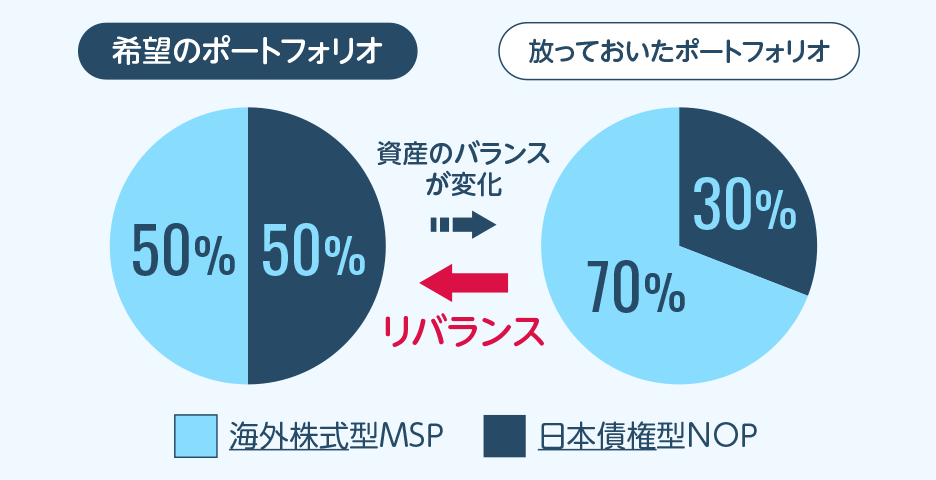

海外株式型MSP

日本債券型NOP

海外債券型FTP

日本リート型TSP

海外リート型SPP

パッシブ型とは?

「東証株式指数(TOPIX)などの株価や債券のベンチマークに連動するような運用を目指す 投資信託(パッシブ・ファンド)」に投資します。

-

運用方針タイプ

運用方針タイプアクティブ型

日本株式型JV

世界株式型GQ

世界株式型GI

世界債券型GQ

アクティブ型とは?

「ファンドマネージャーが投資先を選び、市場の平均を上まわる運用を目指す 投資信託(アクティブ・ファンド)」に投資します。

-

運用方針タイプ

運用方針タイプマネー型

マネー型

マネー型とは?

「短期債券および短期金融商品」を中心に投資を行います。短期金利程度の運用利回りの確保を目標として運用します。

顧客満足度

95

.8

%

※11

\初めての方も安心/

※11: 直近1年以内にライフプランナーのコンサルティングを受けたお客さまを対象にしたアンケートにて、 「対応・サービスに対する満足度」に、とても満足・満足・やや満足と回答した人の割合(2024年12月時点)

何から考えていいか分からない…

そんな方も大丈夫!

![]()

-

加入時

「いつまで」に「いくら」必要? 根拠をもって、

未来のゴールへGO!

将来必要な資金(ゴール)から逆算して運用を設計。GLiP(※12)で今後の支出、年金、退職金などの収入を見える化し、「資産形成をしたのに老後のお金が足りない」を防ぎます。

※12:GLiP/ソニー生命のライフプランシミュレーションツール。将来の収支、資産、リスクをわかりやすく可視化します。

-

運用中

最大の敵は運用中の焦り! ライフプランの変化にも対応

ライフプランナーと二人三脚!

市場動向が激しいと、それに一喜一憂して非合理な運用をしがちです。定期的な相談や情報提供はもちろん、あなたの状況やライフプランの変化にあわせて必要な資金をご案内し、ゴールから逆算して準備する考え方をお教えします。

-

受取時

将来のその時に困らない! 年金の受け取り方まで、

しっかりフォロー!

運用した資産は、年金としても、一括でも受け取れます。年金の支払開始時期を1年単位で早めたり遅らせたりすることも可能(※13)。ライフプランナーは、そのアドバイスも行います。

※13:年金の支払開始日の繰上・繰下には、条件・規定がございます。

SOVANIはプラスαの

機能やツールも充実!

ソニー生命の

変額個人年金保険<そばに>

SOVANIの仕組

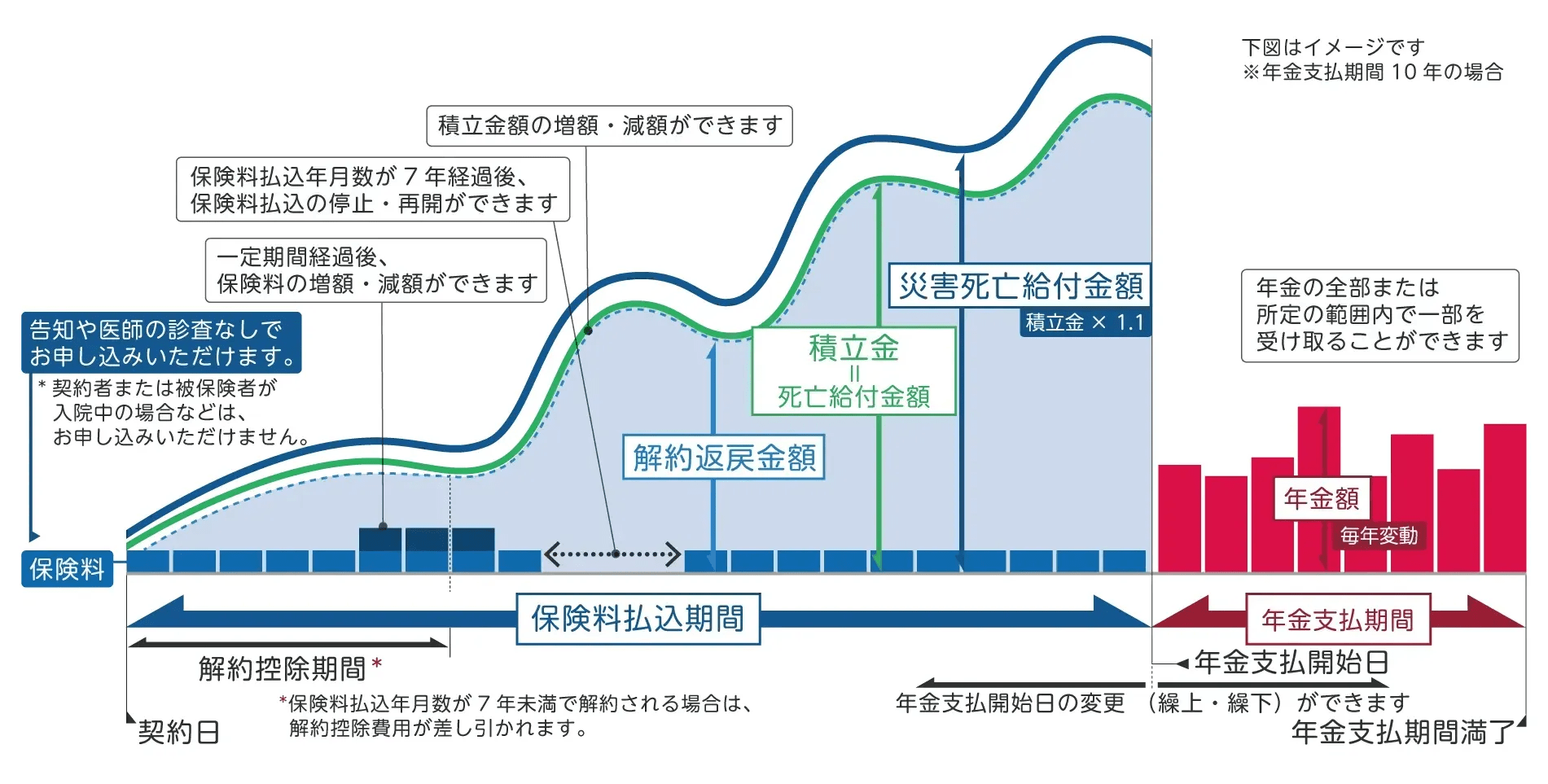

積立 × 運用 平準払の場合

変額個人年金保険(無告知型)22/無配当

- 仕組図

-

保険料の払込方法が平準払の商品です。

年払・半年払・月払からお選びいただけます。

- ご契約の例(月払の場合)

-

- ●被保険者:35歳

- ●年金支払期間:10年

- ●年金支払開始年齢:65歳

- ●保険料払込期間:65歳まで

- ●個別扱月払保険料:20,000円

下記の表は例示の運用実績がそのまま推移し、保険料払込の停止・再開や保険料の増額・減額、積立金額の増額・減額を行わなかったと仮定して計算したものです(確定数値ではありません)。

※実際には、年金額・死亡給付金額・災害死亡給付金額・解約返戻金額は特別勘定の運用実績に応じて変動(増減)します。

※運用実績および年金額について、男性・女性による違いはありません。単位:万円(万円未満は切捨)

積立金額(死亡給付金額) 経過

年数払込

保険料

累計額特別勘定の運用金額 -3.0% 0.0% 3.0% 6.0% 1年 24 22 23 23 24 3年 72 66 69 73 76 5年 120 107 116 125 135 10年 240 200 232 271 316 15年 360 279 349 439 559 30年 720 457 698 1,124 1,898 解約返戻金額 経過

年数払込

保険料

累計額特別勘定の運用金額 -3.0% 0.0% 3.0% 6.0% 1年 24 10 10 11 11 3年 72 58 61 64 68 5年 120 103 112 121 131 10年 240 200 232 271 316 15年 360 279 349 439 559 30年 720 457 698 1,124 1,898 年金額 年金支払回数 特別勘定の運用金額 -3.0% 0.0% 3.0% 6.0% 第1回目 45 69 112 189 第3回目 43 69 119 213 第6回目 39 69 130 254 第10回目 34 69 146 320  例示の運用実績について

例示の運用実績について- ●保険料から保険契約の締結に要する運用を控除して特別勘定に繰り入れます。

- ●例示の運用実績(−3.0%、0.0%、3.0%、6.0%)は、運用関係費用および保険関係費用(災害死亡保障に要する費用を除く)を控除後の数値を表示しています。

- ●−3.0%、0.0%、3.0%、6.0%は下限または上限を示すものではありません。例示の運用実績を下まわる、もしくは上まわる場合もあります。

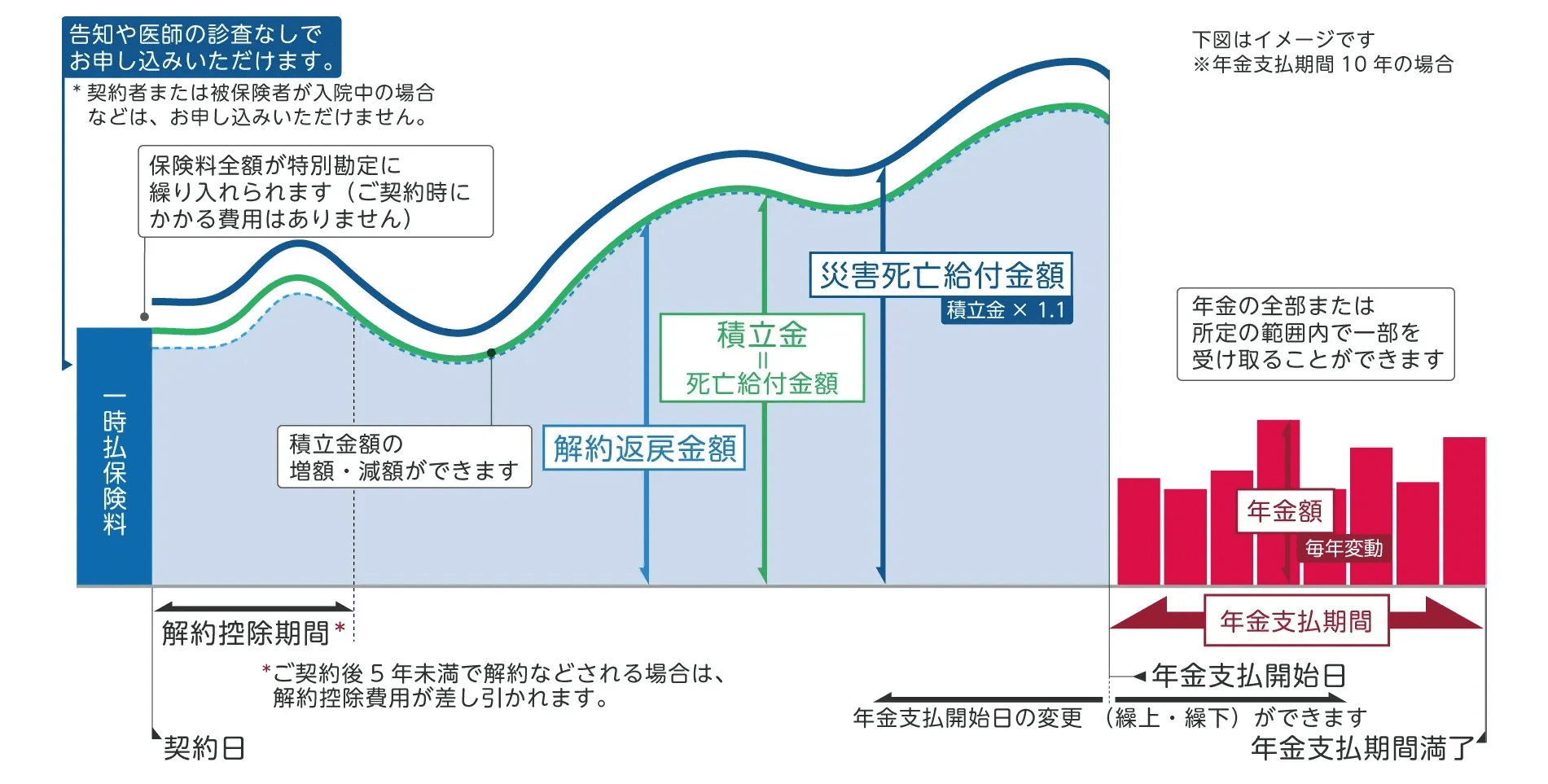

まとまった資金を運用 一時払の場合

一時払 変額個人年金保険(無告知型)22

/無配当

- 仕組図

-

お払い込みいただく保険料の全額を特別勘定で運用することで運用成果を目指す、資産形成機能を持った保険です。

- ご契約の例(一時払の場合)

-

- ●被保険者:40歳

- ●年金支払期間:10年

- ●年金支払開始年齢:65歳

- ●一時払保険料:10,000,000円

下記の表は例示の運用実績がそのまま推移し、積立金額の増額・減額を行わなかったと仮定して計算したものです(確定数値ではありません)。

※運用実績および年金額について、男性・女性による違いはありません。

※実際には、年金額・死亡給付金額・災害死亡給付金額・解約返戻金額は特別勘定の運用実績に応じて変動(増減)します。単位:万円(万円未満は切捨)

積立金額(死亡給付金額) 経過

年数払込

保険料

累計額特別勘定の運用金額 -3.0% 0.0% 3.0% 6.0% 1年 1,000 969 999 1,029 1,059 2年 1,000 940 999 1,060 1,123 3年 1,000 912 999 1,092 1,190 4年 1,000 885 999 1,125 1,262 5年 1,000 858 999 1,159 1,338 10年 1,000 737 999 1,343 1,790 15年 1,000 632 999 1,557 2,395 20年 1,000 543 999 1,805 3,205 25年 1,000 466 999 2,092 4,288 解約返戻金額 経過

年数払込

保険料

累計額特別勘定の運用金額 -3.0% 0.0% 3.0% 6.0% 1年 1,000 937 967 997 1,027 2年 1,000 916 975 1,036 1,099 3年 1,000 896 983 1,076 1,174 4年 1,000 877 991 1,117 1,254 5年 1,000 858 999 1,159 1,338 10年 1,000 737 999 1,343 1,790 15年 1,000 632 999 1,557 2,395 20年 1,000 543 999 1,805 3,205 25年 1,000 ー ー ー ー 年金額 年金支払回数 特別勘定の運用金額 -3.0% 0.0% 3.0% 6.0% 第1回目 46 99 209 428 第2回目 45 99 215 454 第3回目 43 99 221 481 第4回目 42 99 228 510 第5回目 41 99 235 541 第6回目 40 99 242 573 第7回目 38 99 249 608 第8回目 37 99 257 644 第9回目 36 99 265 683 第10回目 35 99 272 724  例示の運用実績について

例示の運用実績について- ●例示の運用実績(−3.0%、0.0%、3.0%、6.0%)は、運用関係費用および保険関係費用(災害死亡保障に要する費用を除く)を控除後の数値を表示しています。

- ●−3.0%、0.0%、3.0%、6.0%は下限または上限を示すものではありません。例示の運用実績を下まわる、もしくは上まわる場合もあります。

- 運用先(特別勘定)のラインナップ

-

15種類の特別勘定をご用意しています

特別勘定とは、変額個人年金保険(無告知型)22および一時払変額個人年金保険(無告知型)22にかかる資産を他の保険種類の資産と区別し、独立して管理・運用を行なう勘定のことです。

ご契約時には、運用方針の異なる次の15種類の特別勘定の中から、ご自身のご契約の資産を運用する特別勘定を最大8つ選択できます(2026年1月現在)。特別勘定 資産の種類と運用方針

運用対象の投資信託における

ベンチマーク/参考指数主な投資対象の

投資信託の運用会社主な運用リスク

左記の運用方針に基づき運用を行うため

次の要因により積立金に損失が生じるおそれがあります。バランス型

20

バランス型主に追加型投資信託「ディメンショナル・ファンズ・ピーエルシー ワールド・アロケーション 20/80・ファンド(円建て)」に投資を行います。

当該投資信託は日本を含む世界の株式および債券に広く分散投資を行うことで、インカムゲインの獲得と信託財産の成長を図ることを目的として運用を行います。ディメンショナル・アイルランド・リミテッド 日本を含む世界各国の株式の価格変動、日本を含む世界各国の金利の変動、債券発行体の財務状況の変化、外国為替レートの変動 など バランス型

40

バランス型主に追加型投資信託「ディメンショナル・ファンズ・ピーエルシー ワールド・アロケーション 40/60・ファンド(円建て)」に投資を行います。

当該投資信託は日本を含む世界の株式および債券に広く分散投資を行うことで、インカムゲインの獲得と信託財産の成長を図ることを目的として運用を行います。ディメンショナル・アイルランド・リミテッド 日本を含む世界各国の株式の価格変動、日本を含む世界各国の金利の変動、債券発行体の財務状況の変化、外国為替レートの変動 など バランス型

60

バランス型主に追加型投資信託「ディメンショナル・ファンズ・ピーエルシー ワールド・アロケーション 60/40・ファンド(円建て)」に投資を行います。

当該投資信託は日本を含む世界の株式および債券に広く分散投資を行うことで、インカムゲインの獲得と信託財産の成長を図ることを目的として運用を行います。ディメンショナル・アイルランド・リミテッド 日本を含む世界各国の株式の価格変動、日本を含む世界各国の金利の変動、債券発行体の財務状況の変化、外国為替レートの変動 など バランス型

80

バランス型主に追加型投資信託「ディメンショナル・ファンズ・ピーエルシー ワールド・アロケーション 80/20・ファンド(円建て)」に投資を行います。

当該投資信託は日本を含む世界の株式および債券に広く分散投資を行うことで、インカムゲインの獲得と信託財産の成長を図ることを目的として運用を行います。ディメンショナル・アイルランド・リミテッド 日本を含む世界各国の株式の価格変動、日本を含む世界各国の金利の変動、債券発行体の財務状況の変化、外国為替レートの変動 など 日本株式型

TOP

パッシブ型主に追加型投資信託「日本株式インデックスファンドS」に投資を行います。

当該投資信託はわが国の株式市場(東証株価指数(TOPIX)(配当込))の値動きに連動する投資成果を目指します。

投資信託のベンチマーク:TOPIX(配当込)三菱UFJアセットマネジメント株式会社 国内株式の価格変動 など 日本株式型

JV

アクティブ型主に追加型投資信託「フィデリティ・日本バリュー株式・ファンドSL」に投資を行います。

当該投資信託はわが国の株式市場で上場されている株式を主要投資対象とし、投資信託財産の長期的な成長を目指して積極的な運用を行います。

投資信託のベンチマーク:TOPIX(配当込)フィデリティ投信株式会社 国内株式の価格変動 など 世界株式型

GQ

アクティブ型主に追加型投資信託「グローバル・クオリティ・ファンドSL」に投資を行います。

当該投資信託は日本を含む先進国の株式を主要投資対象とし、投資信託財産の長期的な成長を目指して積極的な運用を行います。

投資信託の参考指数:MSCIワールド・インデックス(配当込・円換算ベース)三菱UFJアセットマネジメント株式会社※14 日本を含む世界各国の株式の価格変動、外国為替レートの変動 など 世界株式型

GI

アクティブ型主に追加型投資信託「グローバル・インサイト・ファンドSL」に投資を行います。

当該投資信託は日本を含む世界各国の株式を主要投資対象とし、投資信託財産の長期的な成長を目指して積極的な運用を行います。

投資信託のベンチマーク:MSCIオール・カントリー・ワールド・インデックス(配当込・円換算ベース)モルガン・スタンレー・インベストメント・マネジメント株式会社 日本を含む世界各国の株式の価格変動、外国為替レートの変動 など 海外株式型

MSP

パッシブ型主に追加型投資信託「海外株式インデックスファンドS」に投資を行います。

当該投資信託は日本を除く先進国の株式市場の値動きに連動する投資成果を目指します。

投資信託のベンチマーク:MSCIコクサイ・インデックス(配当込・円換算ベース)三菱UFJアセットマネジメント株式会社 日本を含まない世界各国の株式の価格変動、外国為替レートの変動 など 日本債券型

NOP

パッシブ型主に追加型投資信託「日本債券インデックスファンドS」に投資を行います。

当該投資信託はわが国の債券市場の値動きに連動する投資成果を目指します。

投資信託のベンチマーク:NOMURAーBPI総合三菱UFJアセットマネジメント株式会社 国内の金利の変動、債券発行体の財務状況の変化 など 世界債券型

GQ

アクティブ型主に追加型投資信託「グローバル社債クオリティ・ファンドSL」に投資を行います。

当該投資信託は先進国の社債を主要投資対象とし、投資信託財産の長期的な成長を目指して積極的な運用を行います。

投資信託のベンチマーク:ブルームバーグ・グローバル・総合社債インデックス(除く日本円・円換算ベース)モルガン・スタンレー・インベストメント・マネジメント株式会社 日本を含む世界各国の金利の変動、債券発行体の財務状況の変化、外国為替レートの変動 など 海外債券型

FTP

パッシブ型主に追加型投資信託「海外債券インデックスファンドS」に投資を行います。

当該投資信託は日本を除く先進国の債券市場の値動きに連動する投資成果を目指します。

投資信託のベンチマーク:FTSE世界国債インデックス(除く日本・円換算ベース)三菱UFJアセットマネジメント株式会社 日本を含まない世界各国の金利の変動、債券発行体の財務状況の変化、外国為替レートの変動 など 日本リート型

TSP

パッシブ型主に追加型投資信託「日本リートインデックスファンドS」に投資を行います。

当該投資信託はわが国の不動産投資信託証券市場の値動きに連動する投資成果を目指します。

投資信託のベンチマーク:東証REIT指数(配当込)三菱UFJアセットマネジメント株式会社 国内不動産投資信託証券の価格変動 など 海外リート型

SPP

パッシブ型主に追加型投資信託「海外リートインデックスファンドS」に投資を行います。

当該投資信託は日本を除く先進国の不動産投資信託証券市場の値動きに連動する投資成果を目指します。

投資信託のベンチマーク:S&P先進国REITインデックス(除く日本・配当込・円換算ベース)三菱UFJアセットマネジメント株式会社 日本を含まない世界各国の不動産投資信託証券の価格変動、外国為替レートの変動 など マネー型

マネー型短期債券および短期金融商品中心に投資を行い、短期金利程度の運用利回りの確保を目標として運用を行います。

ベンチマーク:短期金利(無担保コール翌日物など)該当なし(自社運用) 国内の金利の変動、債券発行体の財務状況の変化 など ※14:モルガン・スタンレー・インベストメント・マネジメント株式会社からの投資助言に基づき運用を行います。

ご相談の流れ

無料相談でここまでできる!

お客さまのご希望に合わせて、

ライフプランナーが

資産形成の第一歩となる

ライフプランニングを一緒に考えます。

-

ライフイベントの

洗い出し

-

将来の収支を

シミュレーション

-

収支プランを改善

-

万一時の

シミュレーション

直接お会いしてのご相談、オンラインでのご相談、

どちらかをお選びいただけます。

-

STEP

01相談予約

●このページから、またはお電話でお申し込みください。

●担当ライフプランナーが、電話かメールでご連絡をさせていただきます。 -

STEP

02相談

●PCやスマホなどによるオンラインでのご相談、あるいは、直接お会いしてのご相談が可能です。

- ご要望のヒアリング

- 必要資金のシミュレーション

※ご要望に応じて - ご提案・お見積り

無料で

繰り返し何度でも

相談OK! -

ライフプランナーと相談し、資料や見積を依頼されても、

保険のお申し込みが必要となることはありません。

納得いただけた場合だけ、次のステップにお進みください。 -

STEP

03申込手続

-

STEP

04アフターフォロー

●状況に応じた運用方針の変更など、

マイナスになるリスクを極力減らすためのバックアップを行います。

よくあるご質問

- Q.

どんな方が、変額個人年金保険の加入を決めているのですか?

-

A.

多くの方が、「初めての資産運用の方法」として選んでいらっしゃいます。実際に、ライフプランナーのサポートを受けながら長期で積立ができます。

また、iDeCoやNISAなどですでに資産運用をされている場合でも、変額個人年金保険に加入している方もいらっしゃいます。 - Q.

変額個人年金保険は、どんな運用リスクがありますか?

-

A.

運用実績によって受け取る年金額、死亡給付金額、災害死亡給付金額および解約返戻金額が変動するため、運用状況によっては受け取る年金額、死亡給付金額、災害死亡給付金額および解約返戻金額が払込金額の合計金額を下まわる可能性もあります。

- Q.

保険でなく、資産運用のことや家計のことについても、相談・質問していいのですか?

-

A.

もちろんです。ご相談いただいたからといって、ご契約いただく必要はございません。

「iDeCoやNISAとの違い」や「世の中にはどのような資産運用方法があるのか」、「ご自身にあった資産形成方法が何か」なども、無料でご相談いただけます。 - Q.

初めての資産運用で不安です。ライフプランナーがサポートしてくれますか?

-

A.

はい。専門の教育カリキュラムを修了した、保険・金融のプロであるライフプランナーがサポートします。どんな運用対象があるのか等も、丁寧にご説明いたします。

- Q.

自分で運用成果を見ながら、柔軟に資産運用をしていきたいです。可能でしょうか?

-

A.

はい、可能です。専用のアプリを見ながら、いつでも運用状況を確認できます。保険料の払込の停止・再開なども可能で、スマホで簡単・迅速に手続できます。

※保険料払込の停止は、保険料の払込年数が7年以上経過している場合にお取り扱いができます。